今回でTAKULOG流思考第3弾(前回から一年経ちましたが・・・)となりますが、今回は「FIBOと値幅」をテーマにしていこうと思います。

第一弾でN計算、第二段でローソク足なのでシリーズとしての統一感はないですが、TAKULOG流思考では書きたいことを書きたい時に書くだけなのでその辺りは気にしないでください。

また、完全に当ブログ管理人の完全自己流思考であって決して正解ではありません。

参考になることもあるかもだし、時に誤ったことを書いている可能性もあると思いますが、それも含めて一つのコンテンツと思って読んで貰えると光栄です。

またもう一点の注意事項ですが、管理人はFXではなくバイナリーオプションがメインですので、勝ち負けに対する考え方等も少し異なりますのでご了承お願いいたします。

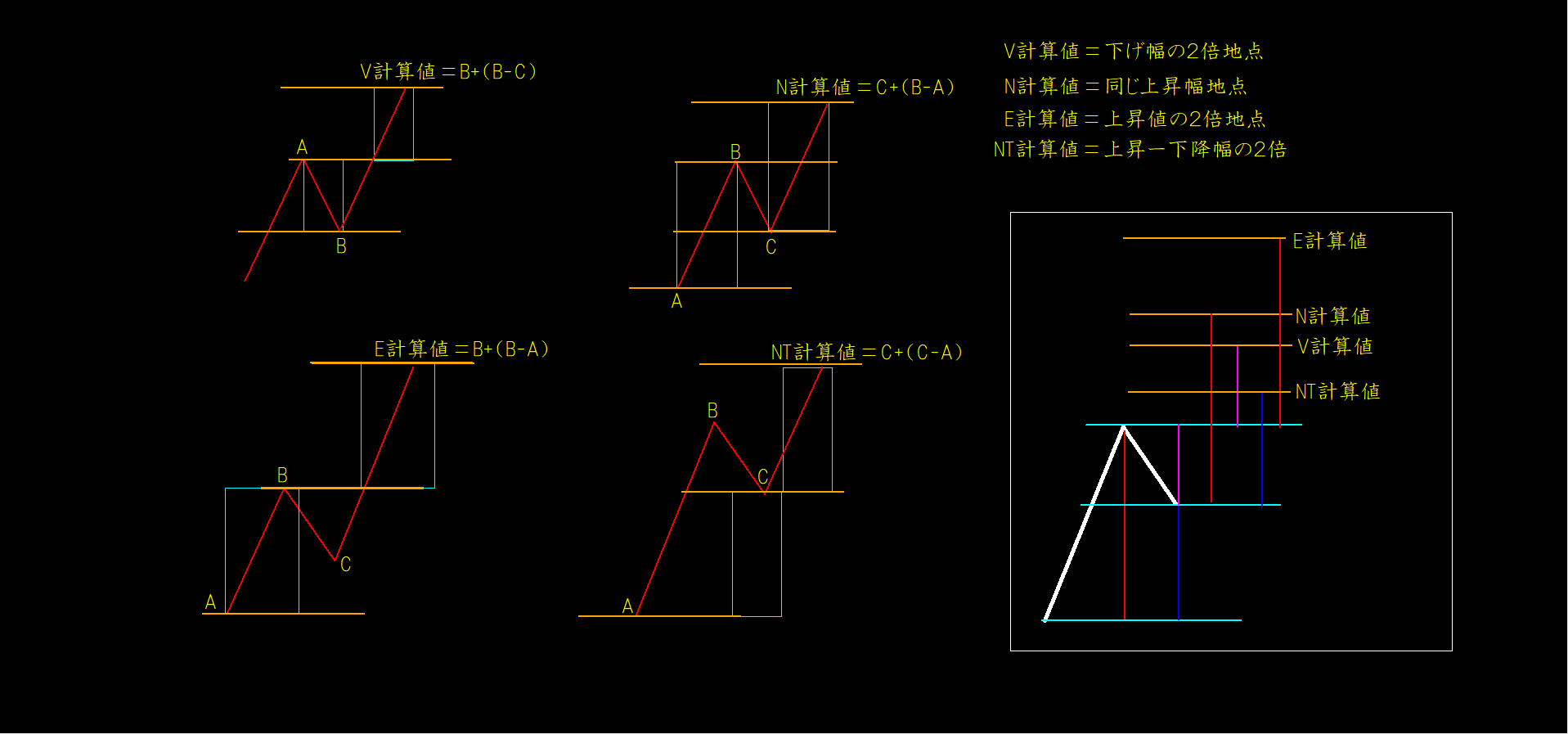

各種値幅観測論の計算式と計算基準について考える

第一弾でも簡単に紹介したのですが、第一段では簡単な紹介しかしていませんでしたので、もう少し深堀していこうと思います。

(第一弾の記事はこちら→【TAKULOG流思考①】値幅(N計算値)が成立する条件を理論的に考える!NはI波動の組み合わせ!?)

第一段の画像を流用していますが、画像内のV計算がB+(B-C)となってますが、正しくは、A+(A-B)です。

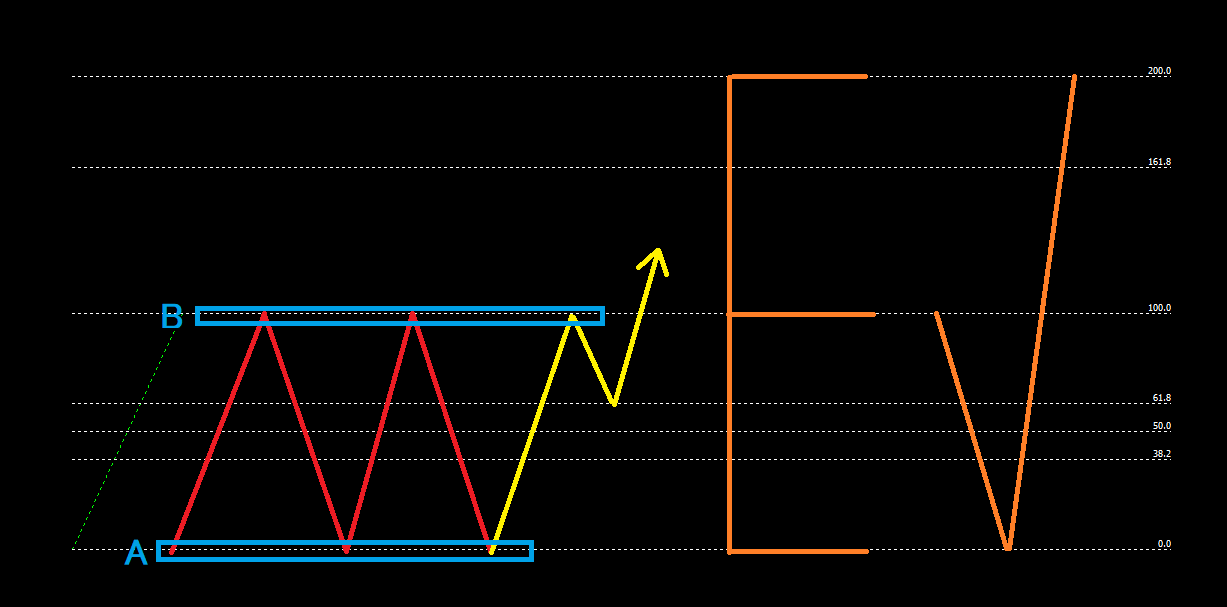

画像内の情報を下記の表にまとめてみます。

| 計算式名 | 計算式 | 日本語訳 |

| V計算 | A+(A-B) | 下げ幅の2倍 |

| N計算 | C+(B-A) | 上昇幅と同じ幅 |

| E計算 | B+(B-A) | 上昇幅の2倍 |

| NT計算 | C+(C-A) | (上昇幅-下降幅)の2倍 |

となっています。(画像および文章では上昇のみの説明ですが、下降も方向の違い以外は基本的な考えは同じです。)

計算式自体は「値幅観測論」などで検索すれば出てくるので知っている方も多いと思いますし、この画像を作る際にも他サイトから参考にしたので、図がもう少し綺麗なものが好みの方などは、一度検索してもらうといいと思います。

ただ管理人的には、正直、図とか計算式は知ってて損はないけど意味を考えないと意味はないと思う派です。

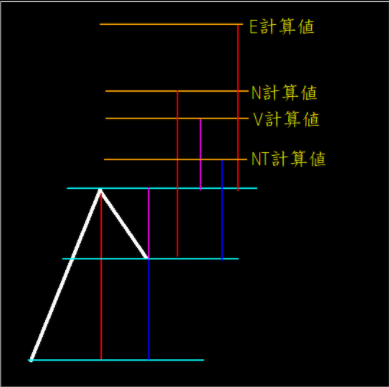

というのも上記画像のように一つにまとめて表示しているサイトも多い(当サイトもあえて書いてます)のですが、こういった表示だと、結局E計算待ち?みたいな思考になりがちか、結局どれでエントリーするのがいいの?と迷うといった感じになる方も多いと思います。

もう一度意味を考えてほしいのですが、値幅観測論上の計算式はでは結果的に2倍(同一幅)や同じ幅と表現されている訳なので

計測基準幅に対して同一値幅が計測値と考えてもいいのでは?と思います。

計測基準幅ってのはV計算であれば、下げ幅ってのが計測基準幅であり、NやEでは上昇幅が計測基準幅となります。個人的にはNTは少し特殊という考えで割り切ってます。(全部使いこなせる必要もないってのもあります)

ただ、計測基準幅=同一値幅って思考ではNとEの区別がつかないってことになりますが、計測基準幅が出るってことは上昇してから下降するスパンがあるからこそ出る基準なので

上昇幅Aに対して一定量の下降幅Bがあることで初めて上昇幅Aが計測基準幅となります。

上昇Aと下降幅Bのバランスを考えることで各計算式の使い分けは可能であると思います。

その使い分けの一つの指標に関してフィボナッチ比率を用いるのがTAKULOG流ですので、下記の項目からフィボナッチ比率の話をしていきます。

フィボナッチ比率と各値幅の使い分けに関して

上記では、値幅観測論の各計算式の話をしましたが、本項ではフィボナッチ比率をベースに値幅観測論を考えていこうと思います。

FXやバイナリーオプションをしているとフィボナッチリトレースメントやフィボナッチエクスパンションなどといった言葉を聞く機会もあり、フィボナッチって言葉自体はある程度知ってるという方も多いと思いますが、簡単にフィボナッチから説明していこうと思います。

フィボナッチ比率とは?

フィボナッチ比率(Fibonacci Ratio)は、イタリアの数学者、レオナルド・フィナッチが発見した比率のことで、フィボナッチ数列は連続した2つの数字の合計が次の数字となる配列で、その配列を比率に表すと「0.382」「0.618」「1.618」といった数字が算出され、算出された数字のことを示します。

黄金比と言われることも多く、自然界や芸術等の世界でもこの比率が最も落ち着き、心地よい比率とされており、今のご時世でいう馴染みのあるものでいうと

アップルのロゴもこの比率とされています。

フィボナッチリトレースメントやフィボナッチエクスパンションの数値はフィボ比率

MT4内のファイボナッチの純正数値を見ても、フィボ比率が用いられています。

比率といえば○:◇ということですが、この比率と値幅観測論を合わせた際に

○:◇=1:1という軌道になるような構成は多くあります。

構成を一つ理論上の理想軌道と考えることと理解することでどの計算値でエントリーしていくのが良いのか?ってのが分かると思います。

理想軌道は考えようによっては様々あると思いますが、今回はあくまでも管理人の考える理想軌道でお話していきます。

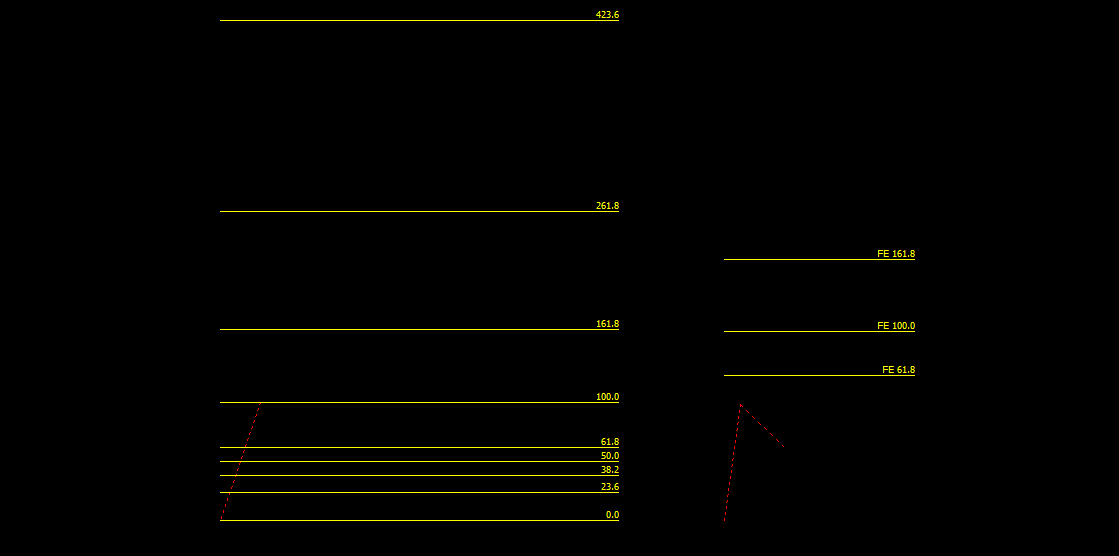

使用するのはフィボナッチリトレースメント、使用するパラメーターは[0 ,38.2 ,50.0 ,61.8 ,100,0 ,161.8 ,200]の7つ

200以上を使わないのは、これ以上の数値は後程説明しますが、結果的に理想軌道の繰り返しになることが多いから省略しています。

フィボナッチリトレースメントと値幅観測論の理想軌道~後条件のみ~

理想軌道が様々あるといった理由の一つに計測基準をどこにおくか?で理想とする軌道が変化するからです。

全てを網羅するのは難しいですし、実践となれば瞬時な判断を求められることも多くなります。

そうなった際にどのパターンで追うか?を決めるのではなく

自分の理想軌道であるか?外れたのか?で判断し

理想軌道であればチャンス継続、自分の理想外に入った段階でスルーってのも一つの手だと思います。

まずは0.100を一定においてその後の軌道の後条件のみの軌道を紹介していきます。

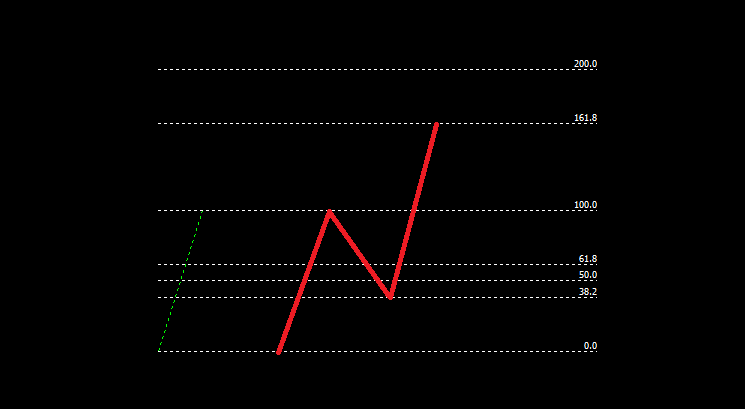

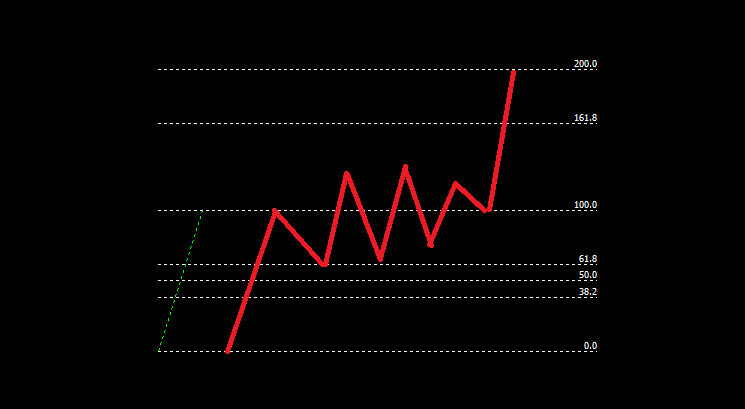

理想軌道① N計算値:100, 61.8,161.8軌道

○:◇=1:1でいうところの

(100-0):(161:8-61.8)=1:1→100:100=1:1の軌道です。

N計算の計算式に当てはめると

N計算値 = C+(B-A) =61.8+(100-0)=61.8+100=161.8となる計算式です。

理想軌道② V計算値:100,38.2,161.8軌道

○:◇=1:1でいうところの

(100-38.2):(161:8-38.2)/2=1:1→61.8:61.8=1:1の軌道です。

V計算の計算式に当てはめると

V計算値 = A+(A-B)=100+(100-38.2)=100+161.8=161.8となる計算式です。

理想軌道③ E計算値:100,条件付フリー,100,200軌道

○:◇=1:1でいうところの

(100-0):(200-100)=1:1→100:100=1:1の軌道です。

E計算の計算式に当てはめると

E計算値 =B+(B-A)=100+(100-0)100+100=200となる計算式です。

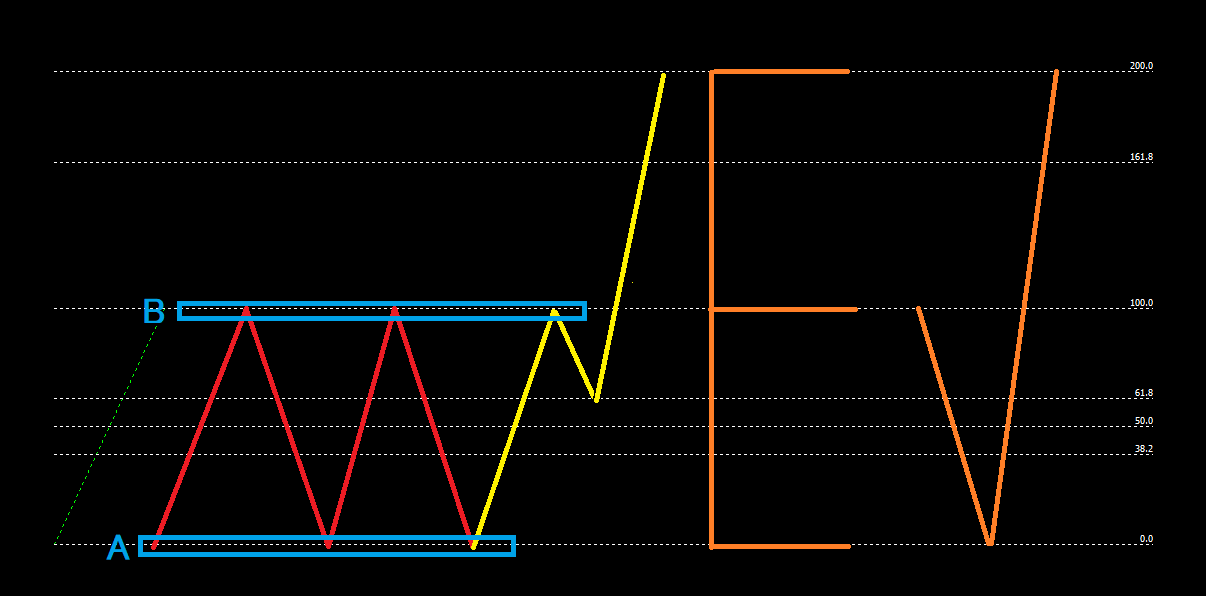

条件付フリーの部分ですが簡単にいうと、基準を決めた後に、どの計算値にも当てはまることなく100タッチから再度上昇する場合です。

(この条件人によってはNTという人もいますが定義上の関係なんで正直何が何ってないです)

いくつかの例を上げていきます。

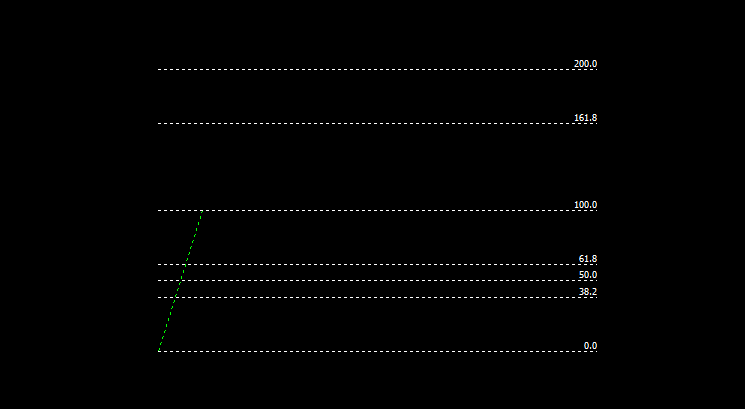

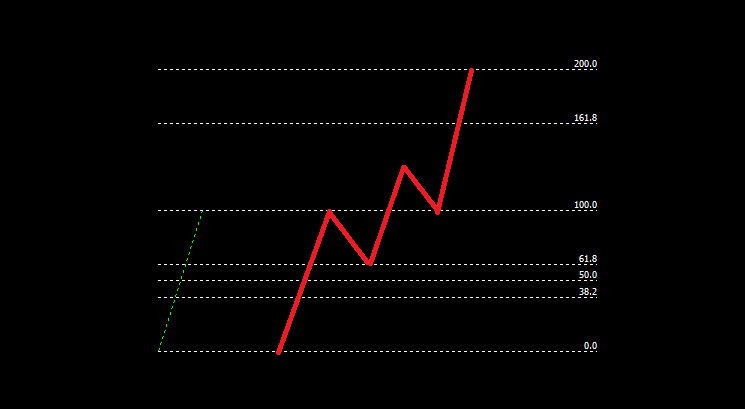

例1:N否定からの上昇

例2:V否定からの上昇

このパターンの少し面白いところでいうと、V否定時の上昇地点が138.2付近である場合38.2,138.2,100,200のN軌道(138.2から100までの戻り値は38.2)もあるので

基準幅からのE計算、準基準幅からのN計算の成立って感じでもあります。

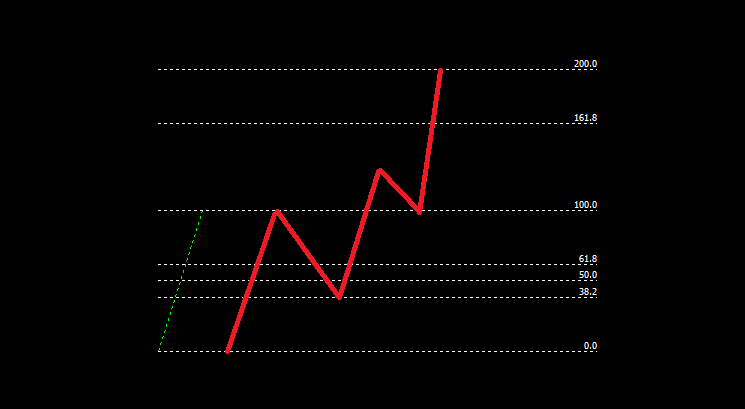

例3 半値戻し、レンジ、更新、押しからの上昇

例4 串刺し後の上昇

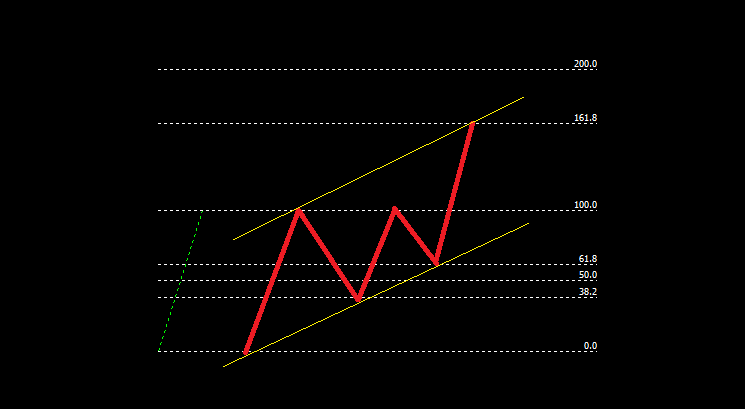

組み合わせ軌道の一例

理想軌道はあくまでも理想軌道です。理想軌道のようにトントンと動いてくれるとエントリーも明確でいいのですが、相場というのはそう単純なものではなく

途中で動きが悪くなったり、レンジを組む際にも高値と安値をしっかり往復する、綺麗な四角形のようなレンジもあれば、ペナントを組む三角形のレンジ、色んなパターンがあります。

管理人の完全の一個人の意見ですが、一つのシーンの構成となる基準幅というのは一度決まると、完全にシーンを変えたり、新たな基準幅を設けるまで早々変化するものではないと考えます。

実際上記の画像のように、V計算のチャンスを否定してのパターンですが、再度始点を61.8に置くことで基準からのN計算、38.2までの戻しに対するV計算の一致など、またこのパターンにおいてローソク足の経過本数によってはトレンドラインの形成などが一致することがあることだってあります。

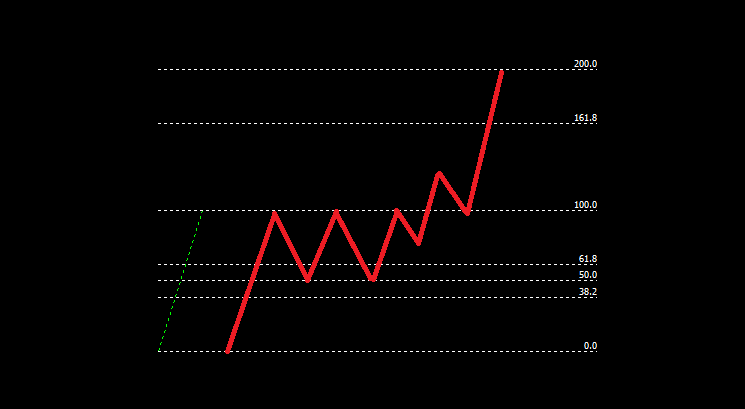

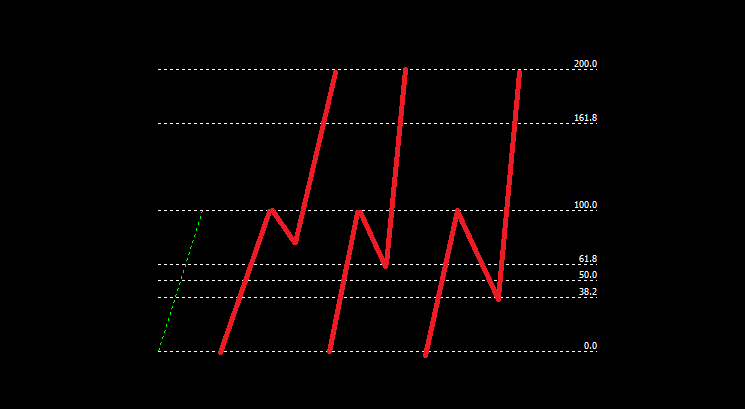

後条件で省いたE計算の軌道

後条件のみで考えた場合条件成立が説明しづらくなる軌道がこの軌道、急騰時などに一気に突き上げる場合に、結果的にこういった軌道になることがありますが、個人的には結果論であって急騰したからこうなるってものではなく、後条件だけではそもそも拾えないものって考えです。

じゃあこの場合ってエントリーできないの?とか、Nでアプローチしてると負けるの?って話になりますが

こういった軌道の話で大事なのは軌道よりも、基準が基準として成立しているか?どうか?って部分だと思います。

フィボナッチや値幅観測において需要なのは計算式や理論よりも基準!?

上項は少し考えると意外とわかるし、定義として用いる方も実際多いと思うのですが、意外と重要度ってのは低いものではあったりします。

重要度が低いって言い方も少しおかしいのかも知れませんが、

その理論が成立する状況下であるかの判断ってのが上項の理論の重要度を高める要素であると思います。

相場というのは大中小様々な波があり、極端な話、無理くりにでも当てはめるならいくらでも当てはまるってものです。

言い変えると理論に当てはめるならどこでも当てはまるシーンが多数あるってことです。

では実際に考えていくべき項目ってのは測りだす前にあるということです。

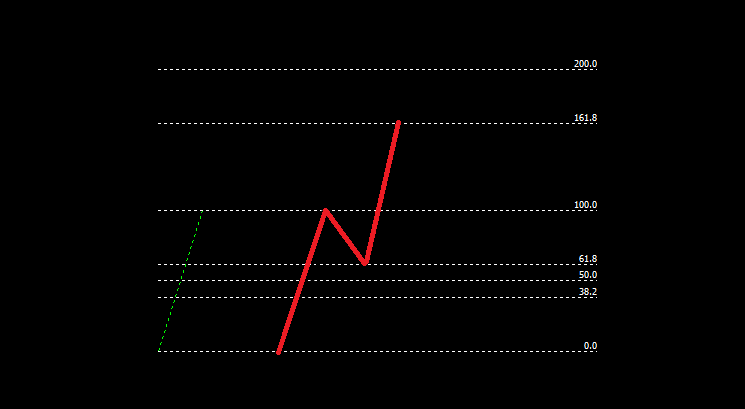

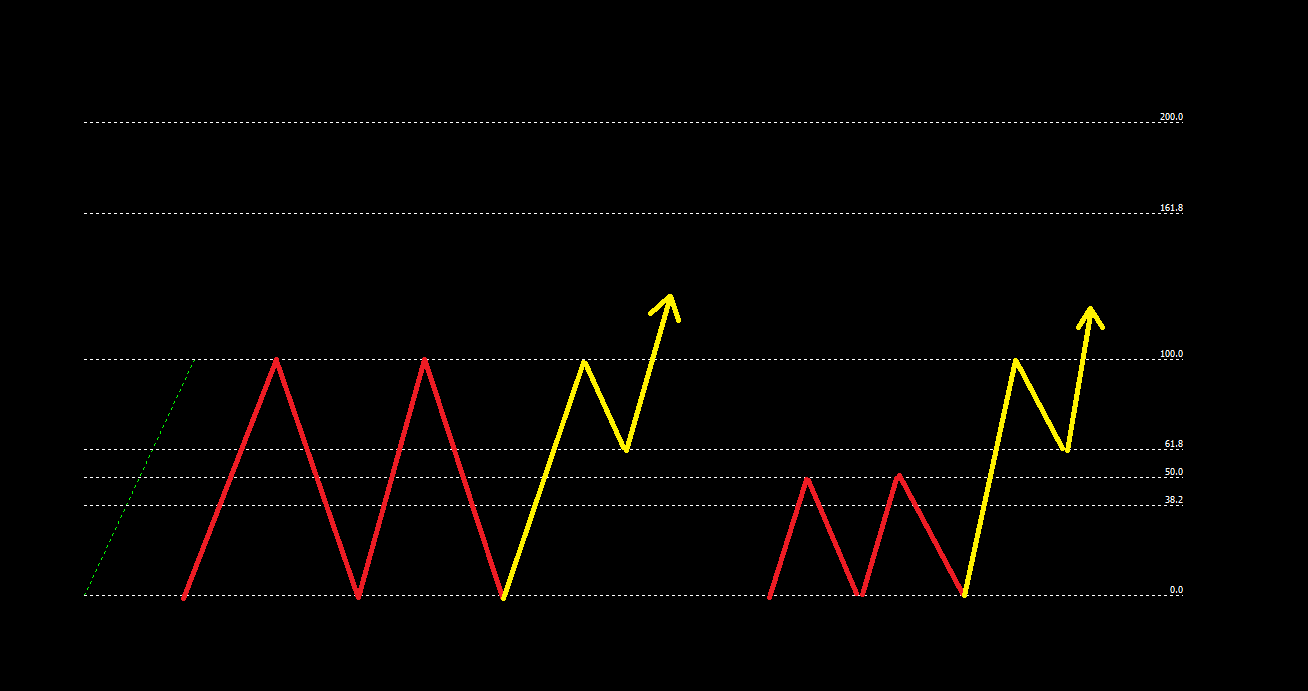

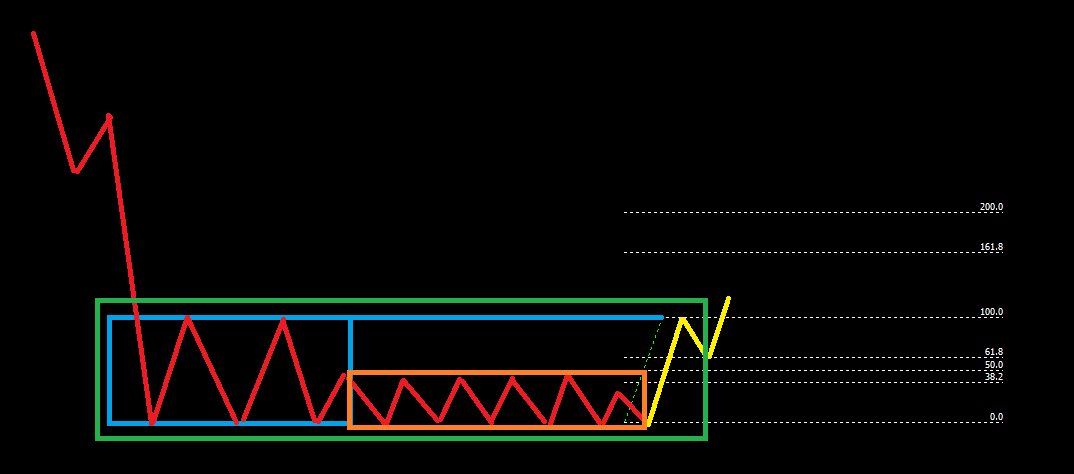

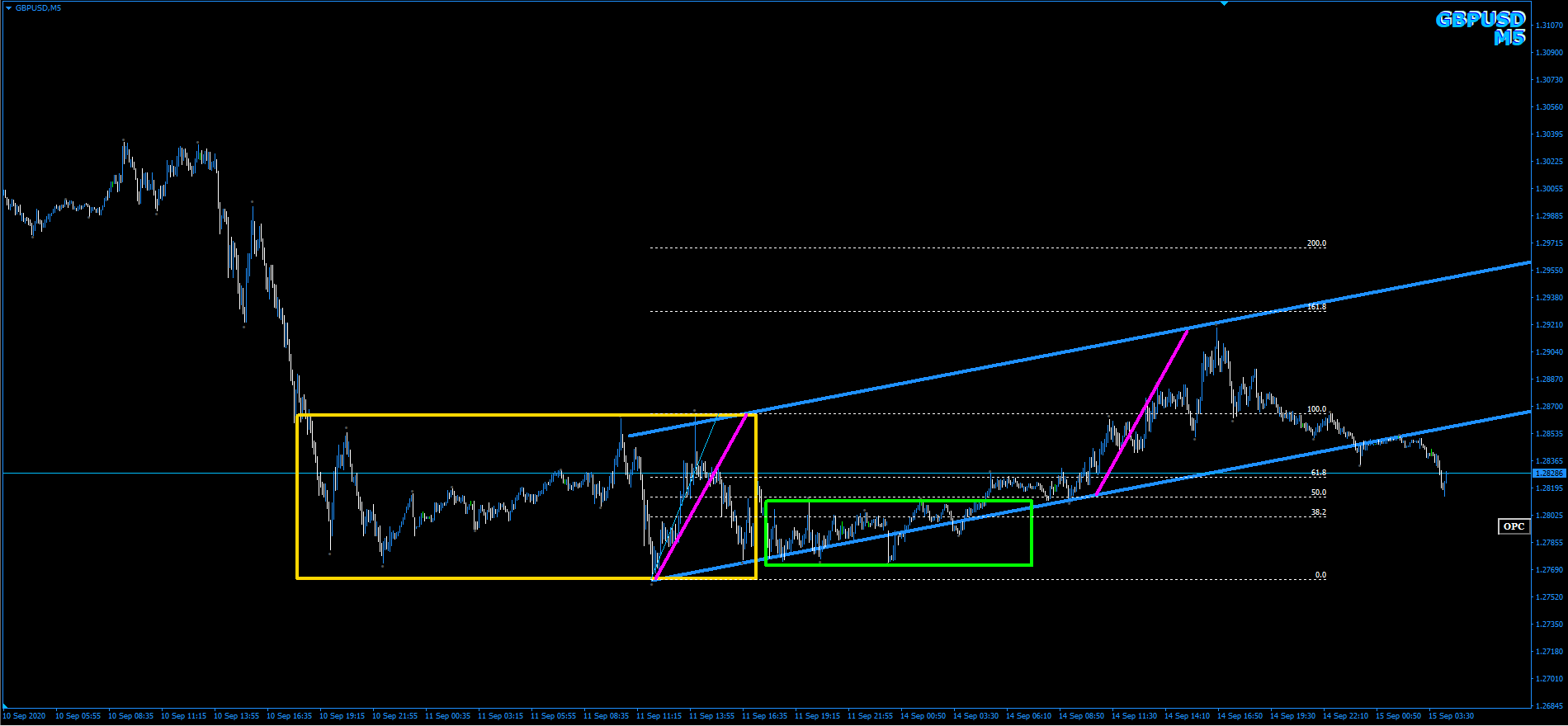

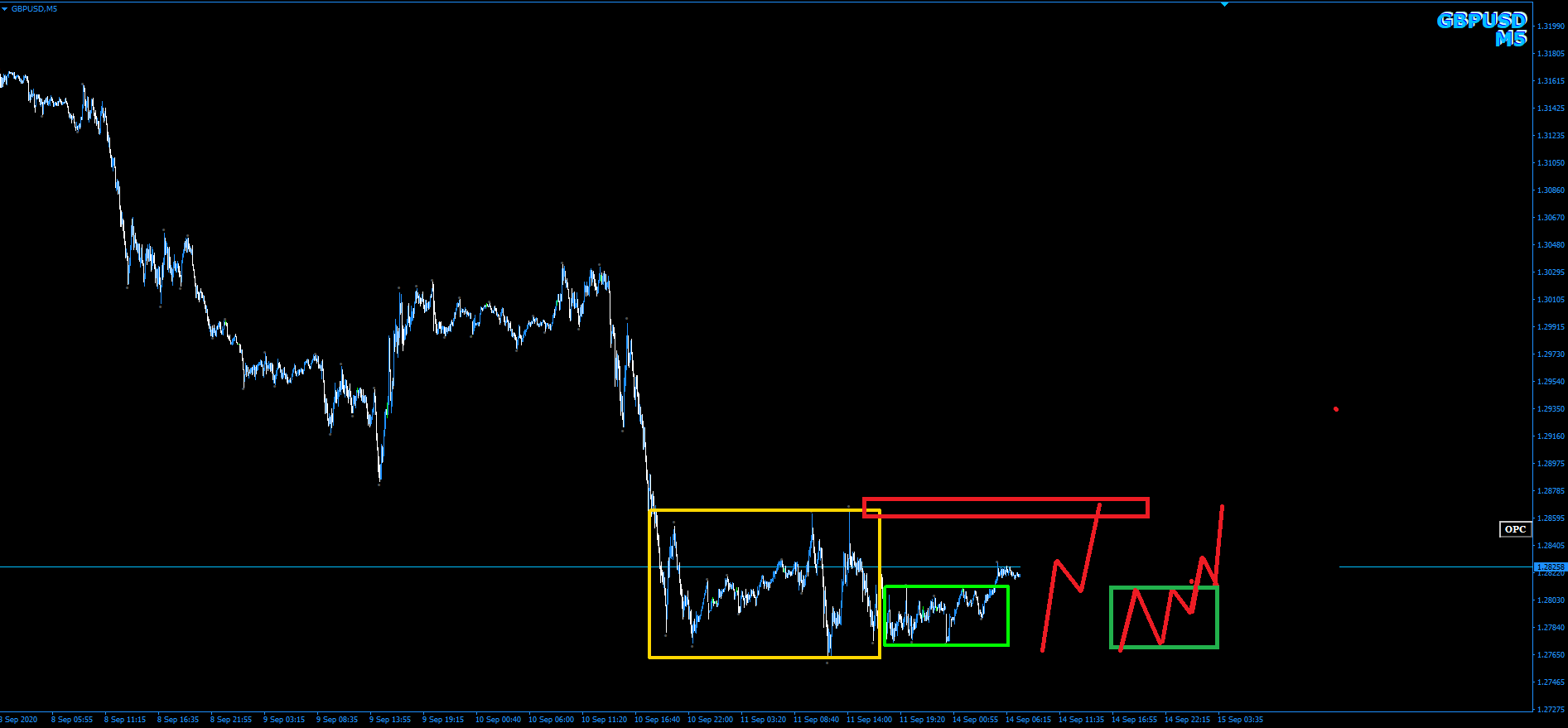

例えば画像のような左のシーン、右のシーンのような各シーンがあった際に同じようにN軌道だと思ってはいけません。

左のシーンはどちらかというと今から上方向に向けて動く印象で、右のシーンは既に上方向に動いている中で再度上方向に動くという印象

極端な言い方をするのであれば、左はレンジブレイクで、右は上昇トレンド継続という状態です。

黄色の線のみを見るのであればN軌道の可能性がある為、161.8で構えることになると思いますが、

上記の図の場合、左のシーンでの161.8待ちはどちらかというと無しでむしろ200待ちと見る方が良いでしょう。

というのも黄色のみで見れば基準幅からN軌道なのは事実ですが、同じ価格帯で上下を繰り返している左のシーンは、上昇幅・下降幅どちらも基準幅である可能性もしくはどちらも基準でない可能性があります。

またもし、上昇幅・下降幅どちらも基準幅となる場合、

上昇の2倍のE計算、下降幅の2倍のV計算という状況が成立します。

この場合考えられる動きが

このような軌道になり、「後条件で省いたE計算の軌道」で紹介している軌道が生まれることがあります。

一つの例として上の2つのシーンを書きましたが、後条件を満たすまでの条件というのは色んなシーンがあります。

少し注意したいシーンの一例

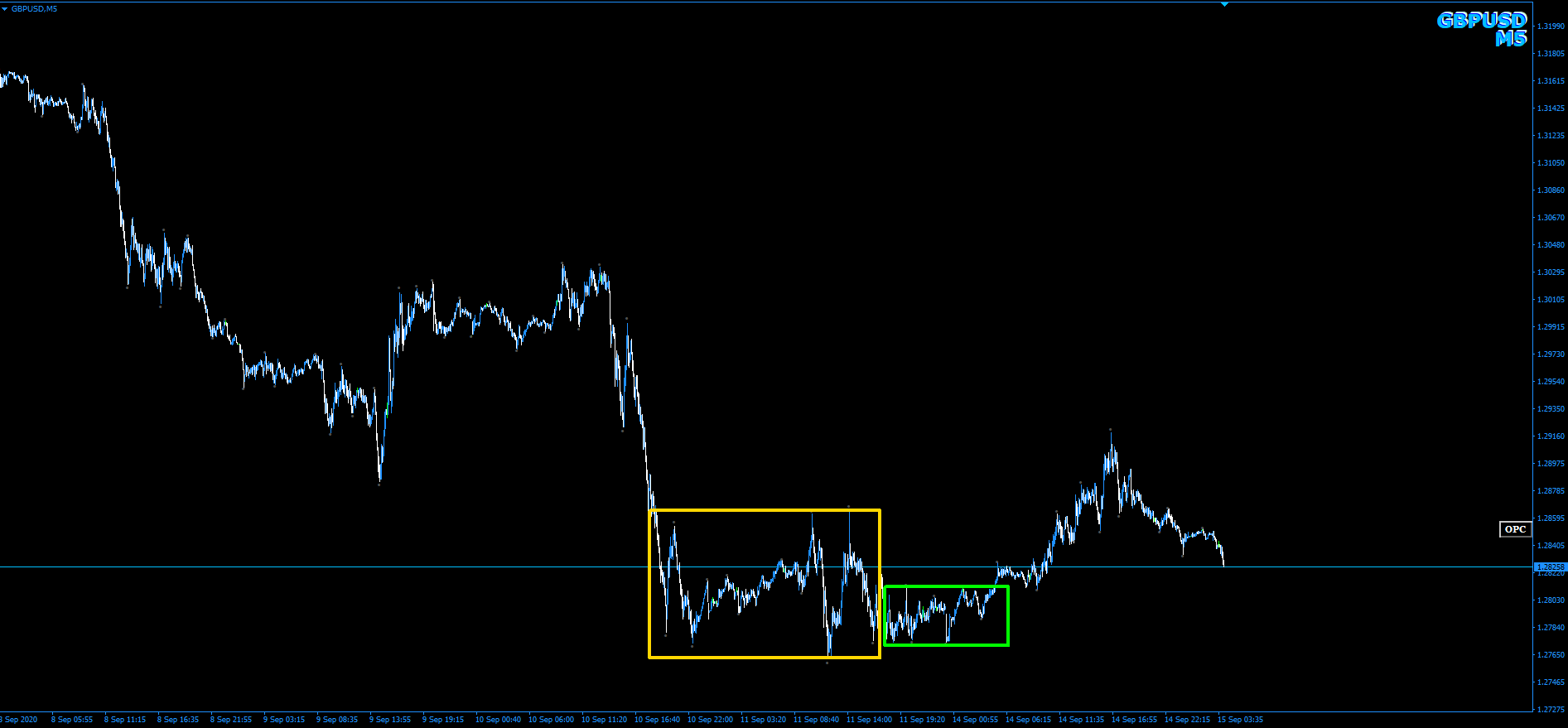

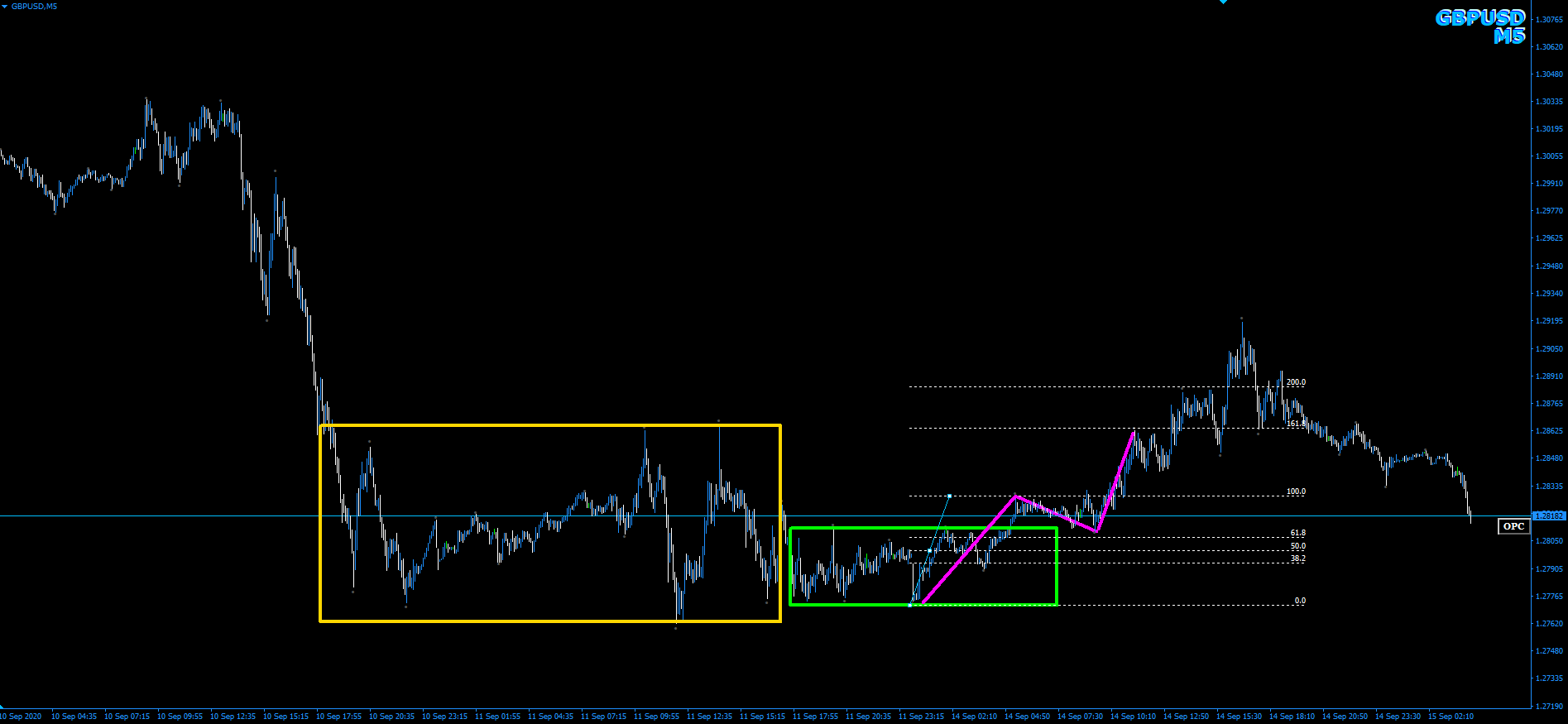

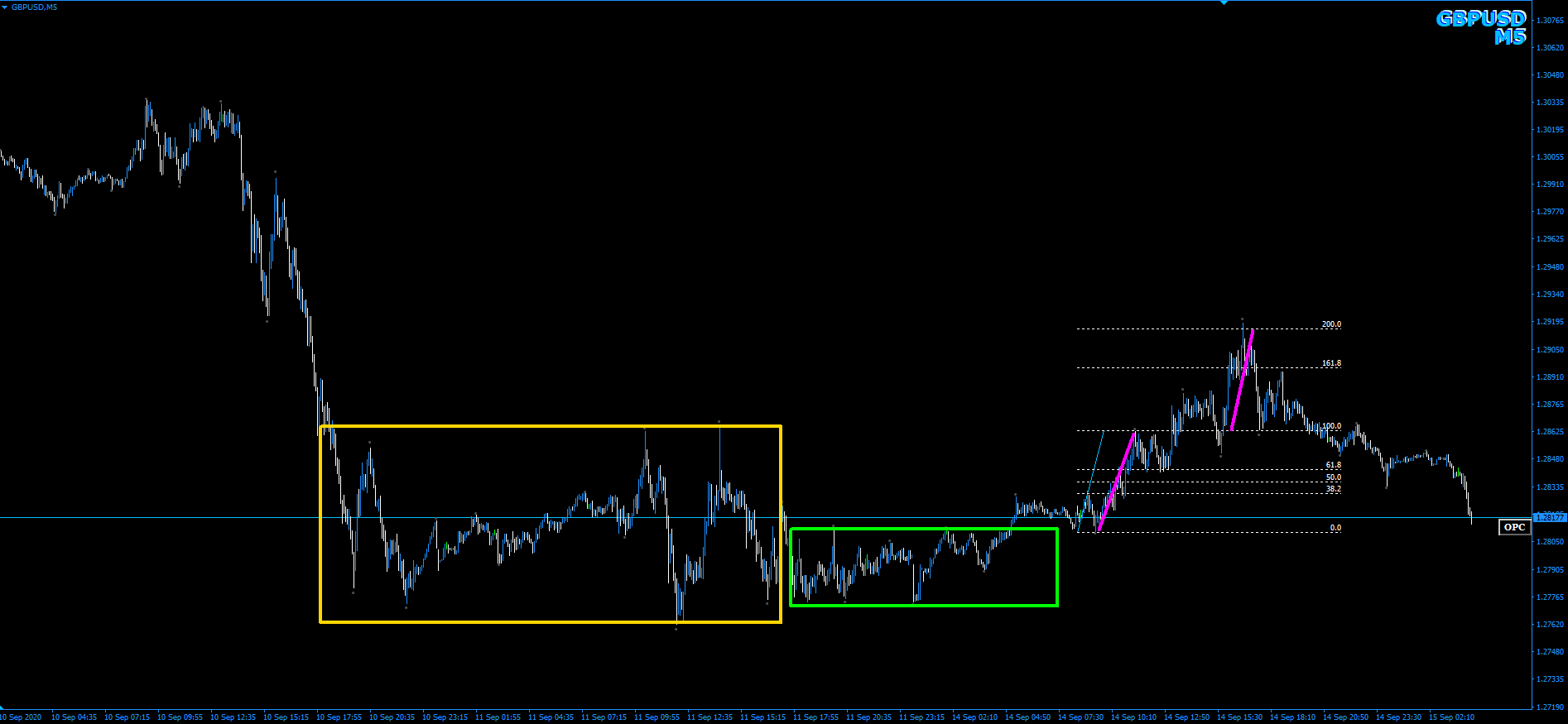

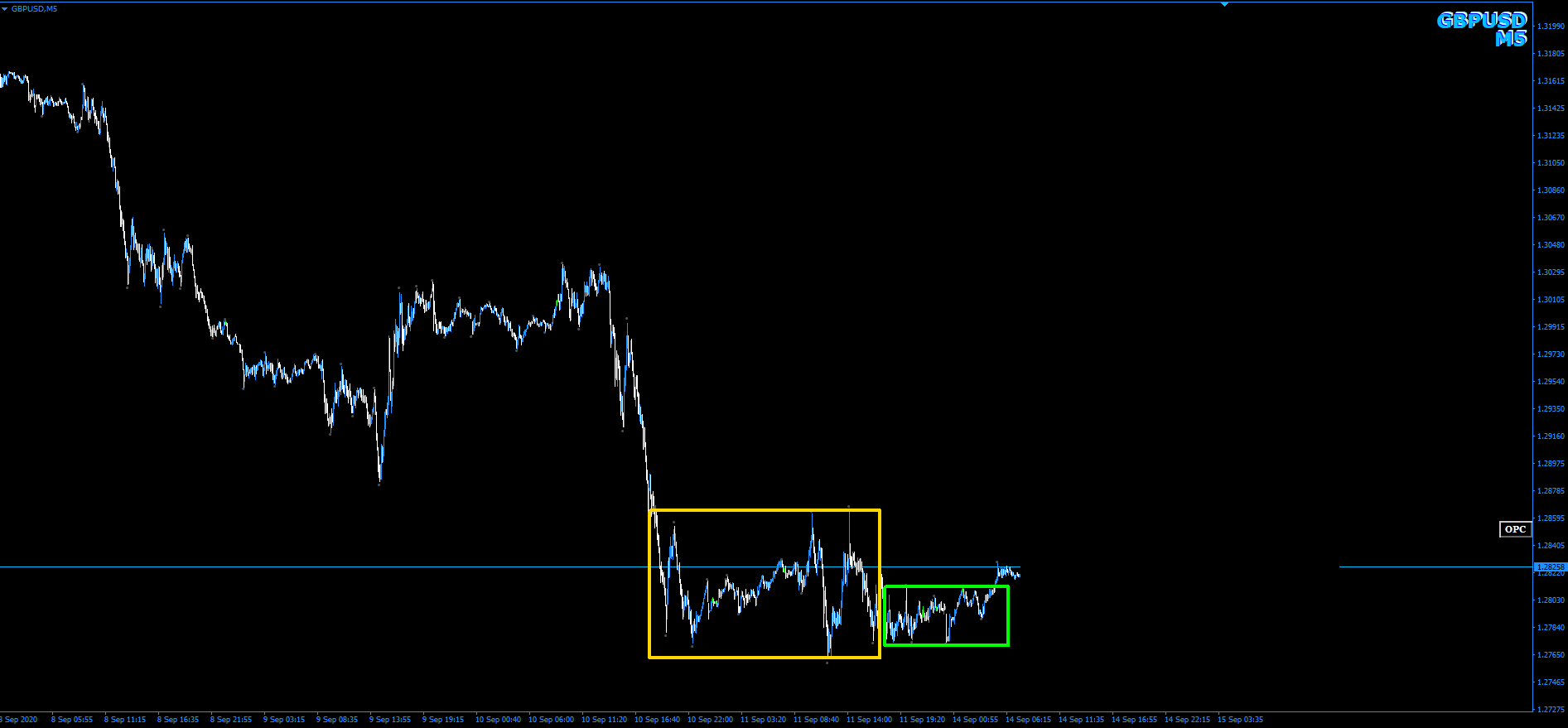

少し極端な表現にしてますが、ちょうどGBP/USDがそれっぽい形状だったので(2020/9/8~2020/9/15の5分足・MT4最大引き目)

先に断りますが、完全にバイナリーオプションでの話をします。

FXをメインとされている方、特に大きなPIPSを獲得するという考えで取引をする方はスルーでお願いいたします。

あくまでも瞬間的に反応する場合に限った話をします。

またバイナリーオプションにおいても、既に結果の見えているチャートでの説明の為、

あくまでもこのシーンの結果はそうだったって前提で話をします。また説明用として凄く強引に行ってますのでこの形状ならこうしていこうと真似はしないようにして下さい。

では実際結果から考えれたパターンを見ていこうと思います。

パターン1:N軌道

パターン2:緑レンジ抜け後の幅を基準にしたE計算

管理人が冒頭で200以降の数値を使わないっていってた理由の一つです。常に真下から測るのではなく、基準となる幅が出てから当てるって意味合いで200が一つのリミットと考えてます。

パターン3:超こじつけなので基本無視でいいのですが黄色からの強引なN

とまぁ簡単に3つ紹介しました。

もし、この三つを真面目に考えてた方すいません。一つも参考になりません。

今まで基本的にチャートを使った説明はしてこなかったのですが、その理由の一つに、出来たチャートは結果論って考えがあるからで

このチャートで注意しないといけない点は

どの値幅がいいのか?ではなくどの値幅を使いどの軌道なら戦うのか?を予め決ておけるか?が注意しておくべきことだと思います。

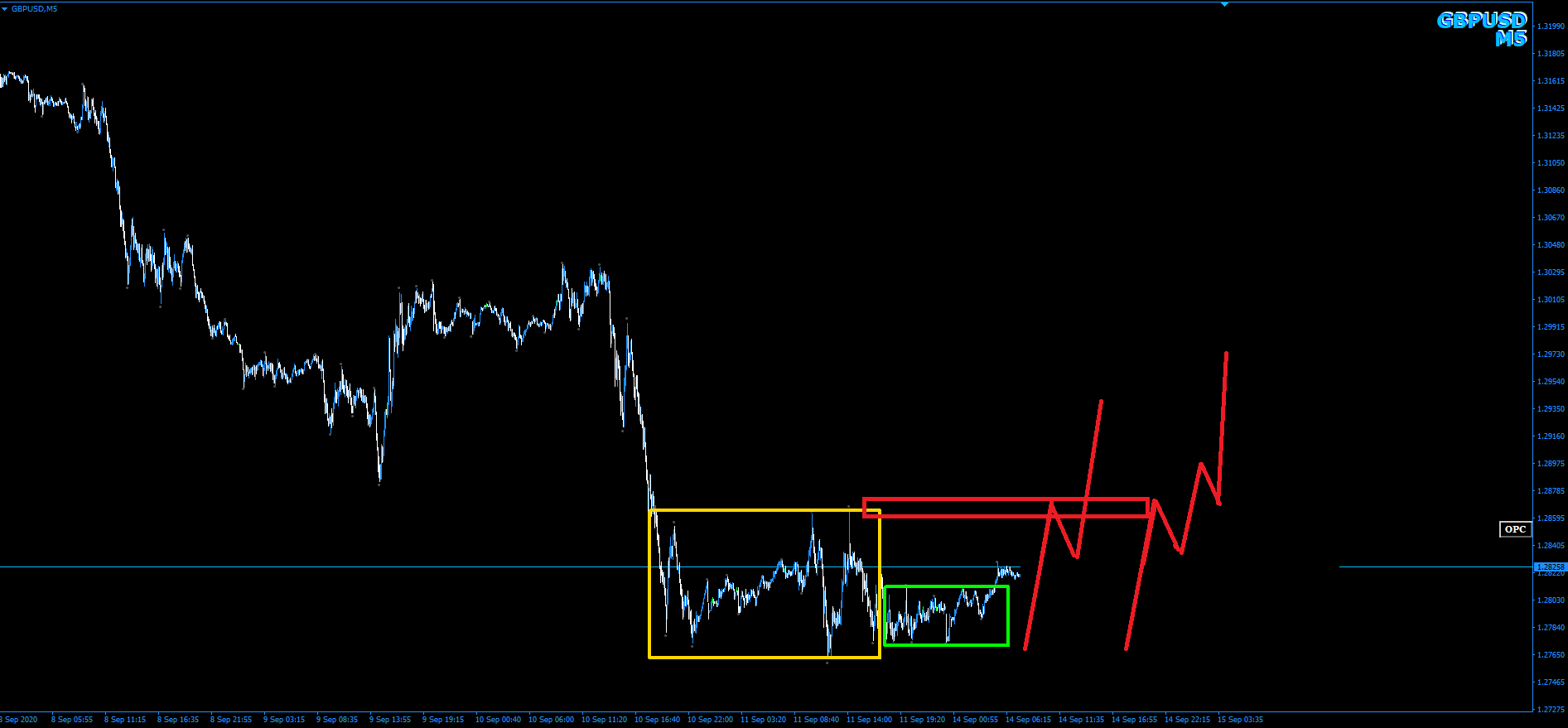

なので実際は

こういった段階をしっかり考える(ペイントで右は黒塗りしています)

この段階でどうするか?

- 黄色レンジの高値、安値を抜けるまで何もしない

- 緑のレンジ形成位置かた黄色高値付近に対して一度チャンスを伺う

- ブレイク前安値の確認等

などからしておく方がいいでしょう。

本記事で先に理想軌道を紹介した理由にも繋がるのですが、理想軌道を持つことで予めゴールとゴールまでのシナリオは決めて置けるということです。

もし、緑のレンジ形成位置かた黄色高値付近に対して一度チャンスを伺ういう選択があった時

自分のもつ理想軌道をしっかりとイメージして、この軌道ならここで一旦勝負しても問題ないとするなら勝負、それ以外なら見送り

ここを見送ったとしても

黄色高値で反応があった場合、

こういった軌道のイメージがあるなってのはなんとなく予想できると思います